Сырьевые и несырьевые отрасли Армении: промышленность, экспорт, ВВП

Краткое содержание

(для тех, кто хочет понять о чем этот текст)

Горная Армения лишена энергоресурсов, но богата другими полезными ископаемыми – в первую очередь – металлами и камнем. На протяжении периода независимости было открыто большое количество шахт и карьеров, которые нанесли огромный ущерб экологии страны.

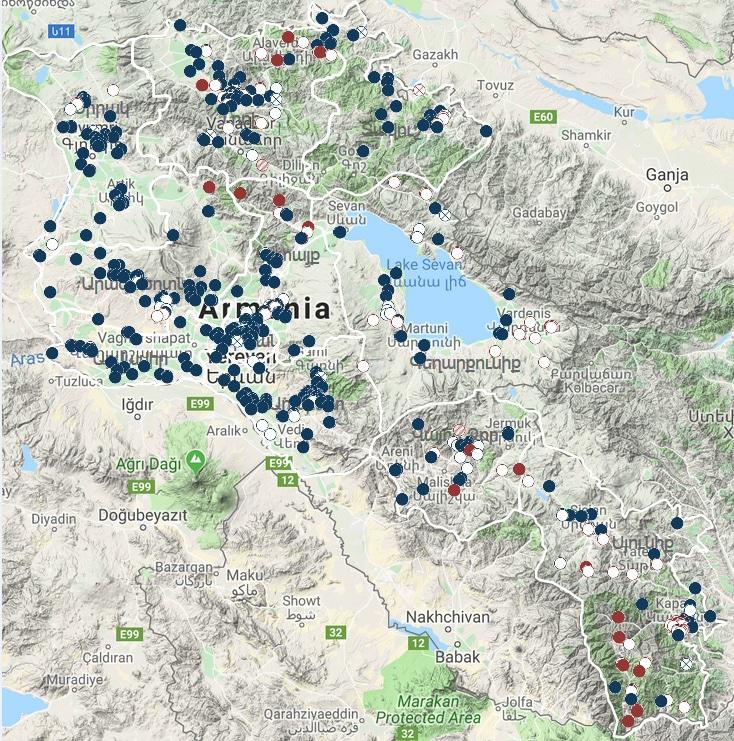

Карта всех шахт, существующих на территории Республики Армения, включая недействующие шахты. Синим цветом отмечены неметаллические, красным – металлические шахты. Источник – Transparency Armenia.

Экспорт сырьевого сектора экономики Армении в 2017-2018 гг. достигает уже почти миллиарда долларов, что очень значительно и составляет порядка 40% всего экспорта страны. Однако доля сырьевого сектора в промышленности составляет 33%, а в валовой добавленной стоимости – всего 6%, при том, что экспорт сырья составлял 8.2% ВВП.

Значимость сырьевого сектора часто переоценивается и его влияние на рост экономики в последние годы было не очень значительным – более того, в последние годы промышленность и экспорт росли даже при сокращении экспортных цен на сырье. Тем не менее, значительный сырьевой сектор подрывает конкурентоспособность остальных сфер экономики, создает очень мало рабочих мест и платит мало налогов в казну.

1. Введение

Существует мнение, что экономика Армении имеет сырьевой характер или, по меньшей мере, зависит от сырья и цен на него. Разумеется, в случае Армении сырье – это металлы и металлическая руда, а не нефть. О сырьевой зависимости Армении можно услышать как в самой Армении, так и в некоторых других странах. Некоторые эксперты-экономисты при составлении экономических прогнозов опираются на мнение о том, что цены на экспортируемые Арменией металлы будут расти, а соответственно, экономика Армении от этого выиграет. Впрочем, такой подход не добавляет, а лишь убавляет точности таких прогнозов.

Определенную долю экономики Армении действительно генерирует сырьевой и связанный с ним сектор, но мнение о том, что он определяет рост экономики, не основано на фактах. Следует понимать, что экспорт энергоресурсов серьезно отличается от экспорта металлов. В первом случае мы имеем гораздо более высокую добавленную стоимость, причем очень много остается и государству, которое может эти ресурсы перераспределить. Это очевидно: все нефтяные государства имеют крупные стабилизационные или инвестиционные фонды, благодаря которым происходит накапливание и перераспределение доходов от продажи сырья.

Армения ничего подобного не имеет, доходы государства от сырьевой промышленности мизерны. Даже доходы частных компаний (почти исключительно иностранных) в десятки раз уступают доходам нефтяного сектора Азербайджана. Ниже будет рассмотрено большое количество статистических данных для более глубокого и точного понимания сказанного.

Однако и здесь может быть возражение: если не вся экономика зависит от цен на металлы и объема их производства, то хотя бы промышленность или рост экономики должен зависеть от этого. Должен разочаровать: ни рост экономики, ни рост промышленности на протяжении последних 10-15 лет не был обусловлен ценами на металлы и объемом их производства. Это просто еще один миф, что будет очевидно после прочтения данного текста.

2. Промышленность

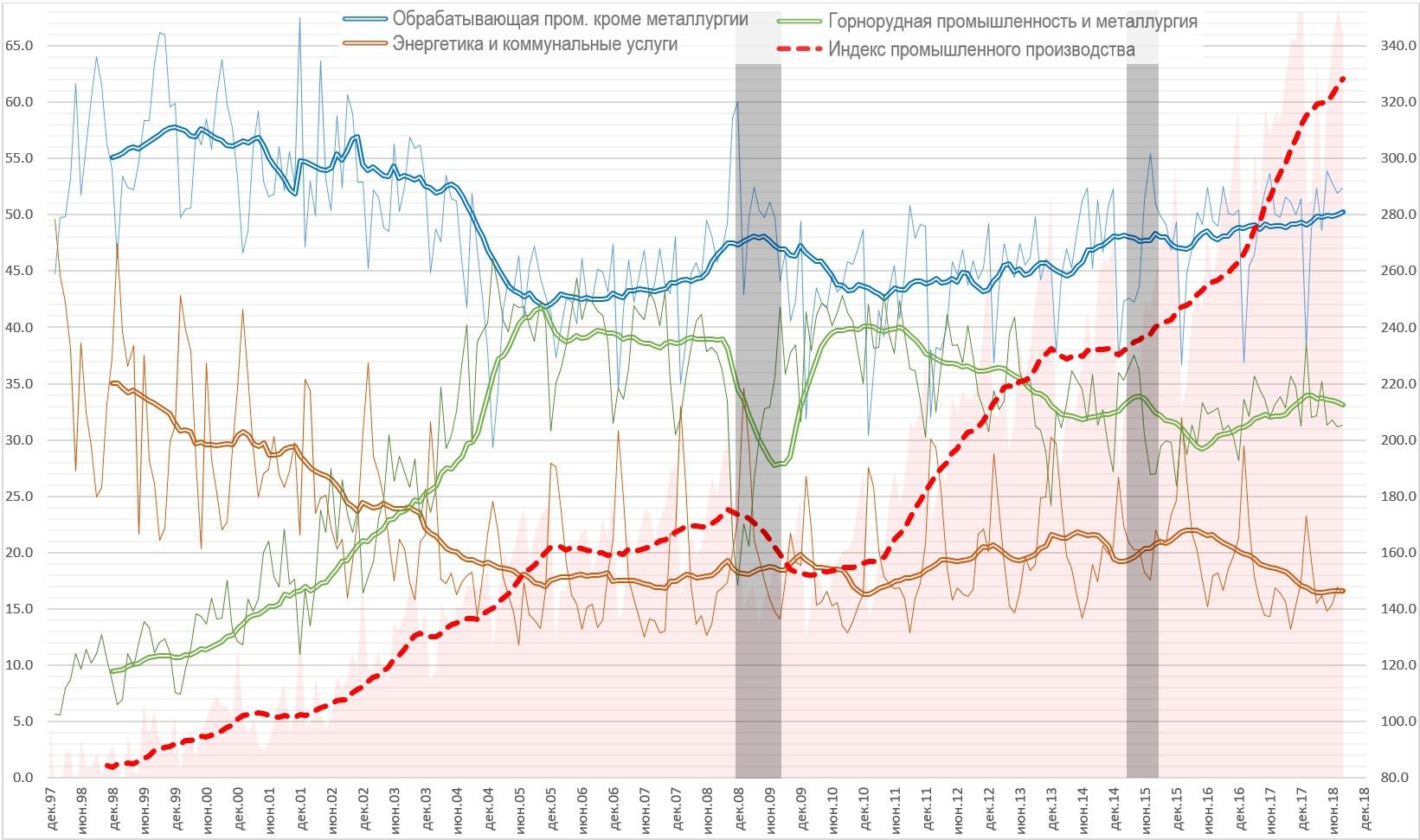

Для начала рассмотрим промышленность. Сырьевой сектор сконцентрирован исключительно в ней. Под сырьевым сектором в промышленности я буду понимать добычу металлических руд и производство металлов, а также неметаллических минеральных продуктов. Для того, чтобы вопрос со структурой промышленности закрыть окончательно, я составил график, включив туда большое количество данных, максимально возможное при том, что он оставался бы «читаемым» - в нем около 2000 единиц расчетных данных.

График 1. Динамика структуры промышленности Армении в 1998-2018 гг.

Похожий график я уже публиковал, но теперь я его полностью переделал, а также дополнил данными за май-август и старыми – за 1998-2004 гг. Что этот график означает?

На графике изображена структура промышленности Армении, разделенной на три части – обрабатывающая промышленность (кроме металлургии и производства неметаллических минеральных продуктов), сырьевой сектор (горнодобыча, металлургия и переработка неметаллических минеральных продуктов, в т.ч. камня), а также сектор производства и распределения энергетических ресурсов и коммунальных услуг. Это разделение не соответствует международной классификации, но я его сделал для того, чтобы ясно выделить весь сырьевой сектор промышленности из общего объема промышленности, в том числе обрабатывающей.

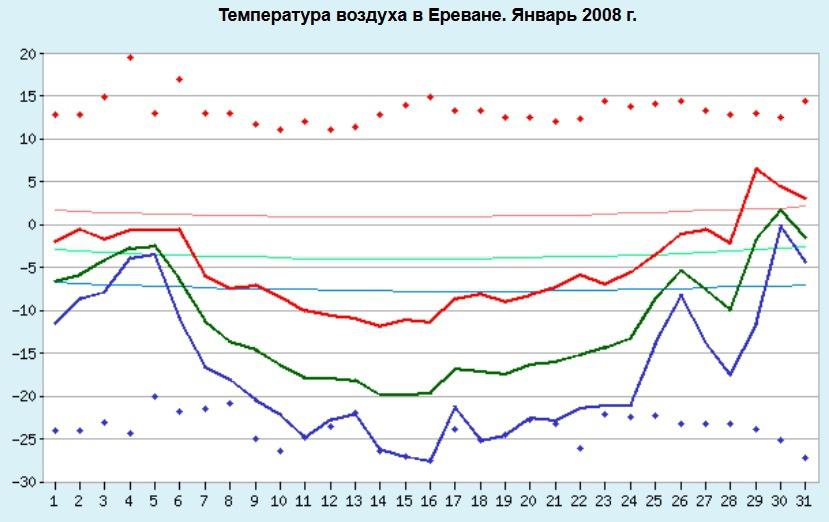

Серыми зонами отмечены периоды кризисов – глобальный экономический кризис 2008-9 гг. и кризис 2014-5 гг. на постсоветском пространстве. В обоих случаях, кризисы искажали структуру промышленности, но влияние первого было гораздо глубже, чем второго. Теперь что касается самих данных. Тонкие линии означают ежемесячные показатели – долю соответствующего сектора в структуре промышленности, выраженную в стоимости в текущих ценах (в 1998-1999 гг. – в ценах 2000 года, с 2000 года – в текущих ценах). Синим цветом, как и указано в легенде, отмечена обрабатывающая промышленность, зеленым цветом сырьевой сектор, а желтым – электроэнергетика и коммунальные услуги. Можно заметить, что тонкие линии имеют сезонные колебания. В частности, энергетика и коммунальные услуги имеют ежегодные пики на зимних месяцах, когда потребление (а, следовательно, и производство) электроэнергии растет – и проседание в летние месяцы, когда оно падает. Высота пиков относительно среднегодовых значений напрямую связана с погодными условиями и зависит от того, насколько холодной была зима. Так выделяются 2000, 2002, 2005, 2006, 2007, 2008, 2013, 2016 гг. Так, зимой 2005-6 гг. пик был в декабре – при 13-15% в летние месяцы, энергетика и коммунальные услуги достигли 27.9% в декабре 2005 года и 27.6% в январе 2006 года. А зимой 2007-8 гг. пик был в январе 2008 года: декабрь – 21.4%, январь – 33.0%, февраль – 25.9%. Что касается погоды – то в январе 2008 года была зарегистрирована температура -27.6°C, что для Еревана очень низкое значение. Ниже представлен график температур в январе 2008 года.

Сезонные циклы существуют и в сырьевом секторе. Многие из шахт, используемых в Армении – открытые, так что в зимние месяцы эксплуатировать их довольно сложно. Кроме того, в обрабатывающей промышленности существуют сезонные циклы – летом поспевает урожай, поэтому пищевая промышленность работает летом на полную мощность, однако зимой – и в особенности весной, загрузка пищевой промышленности минимальная. Поэтому весь обрабатывающий сектор проседает. По этой причине использование текущих данных может лишь запутать – и они приведены тонкой линией.

Жирной линией отмечена динамика доли трех секторов промышленности, но в отличие от прошлого раза – это не 12-месячная линейная фильтрация и не среднее скользящее за 12 месяцев в текущих ценах, а средневзвешенная динамика за 12 месяцев, что уменьшает значение зимних «пиков». Этот показатель тождественен годовому значению с тем отличием, что на графике выше он доступен с периодичностью в 1 месяц.

Наконец, красным цветом отмечена динамика объема промышленной продукции, в % к декабрю 1997 года (правая шкала). Светло-красной областью отмечена ежемесячная динамика, а прерывистой линией – среднегодовая динамика (скользящая средняя, не взвешенная). Этот показатель не совсем точен, поскольку ежемесячные индексы промышленности, рассчитываемые армянской статистической службой (это же касается и других статистических служб СНГ) недооценивают темп роста, и чтобы индекс соответствовал динамике годовых значений, я его скорректировал вверх на 0.15% в месяц.

Вышесказанное – это технические пояснения к графику, сейчас же объясним его содержание. Во-первых, слева мы видим, что в период с 1998 по 2005 гг. доля сырьевого сектора в промышленности росла с менее 10% в конце 1990-ых до более 40% в 2005 гг. Среднегодовые темпы роста сырьевого сектора промышленности сильно превышали темпы роста всех остальных секторов, следствием чего и стал рост доли сырьевого сектора. В значительной степени именно сырьевой сектор определял рост промышленности в 1998-2005 гг., как мы видим, очень высока корреляция между динамикой сырьевого сектора и динамикой роста промышленности в тот же период.

Однако после 2005 года доля сырьевого сектора постепенно снижалась и сейчас составляет 33% всего объема промышленного производства. При этом, доля несырьевой обрабатывающей промышленности постепенно росла и сейчас составляет 50% всего объема промышленного производства. Таким образом, именно на фоне сокращения доли сырьевого сектора, происходил самый быстрый рост промышленности Армении в постсоветский период, тогда как сырьевой сектор лишь замедлял итоговые темпы роста объема промышленного производства.

Данные за последние 12 лет представлены в таблице.

Таблица 1. Динамика структуры промышленности Армении в 2007-2018 гг. (% к общему объему промышленности)

|

|

Сырьевой сектор |

Обрабатывающая промышленность кроме сырья |

Энергетика и коммунальные услуги |

|

2007 |

38.6 |

44.0 |

17.4 |

|

2008 |

34.4 |

47.3 |

18.2 |

|

2009 |

33.0 |

47.2 |

19.8 |

|

2010 |

40.1 |

43.6 |

16.3 |

|

2011 |

37.7 |

43.9 |

18.4 |

|

2012 |

36.2 |

43.4 |

20.5 |

|

2013 |

33.1 |

45.3 |

21.6 |

|

2014 |

32.4 |

48.1 |

19.4 |

|

2015 |

31.5 |

47.1 |

21.5 |

|

2016 |

31.0 |

48.9 |

20.1 |

|

2017 |

33.6 |

49.4 |

17.1 |

|

2018 янв-авг |

33.1 |

50.3 |

16.6 |

Несмотря на значительный рост цен на сырье после 2015 года, доля сырьевого сектора в промышленности выросла лишь незначительно и не имеет перспектив долгосрочного роста. Это объясняется в первую очередь тем, что в Армении отсутствует сырье в достаточном количестве. Кроме того, не было создано новых металлургических предприятий, которые бы создавали более высокую добавленную стоимость. В то же время, растет доля обрабатывающей промышленности – а в ней в первую очередь увеличивается доля пищевой и легкой промышленности. Темпы роста по отдельным группам отраслей промышленного производства приведены ниже.

Таблица 2. Динамика отдельных отраслей обрабатывающей промышленности в 2010-2018 гг. (в % к предыдущему году, в постоянных ценах)

|

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2018 к 2009, раз |

|

Производство продуктов питания |

109.7 |

116.7 |

99.7 |

103.0 |

108.4 |

91.0 |

102.6 |

102.6 |

105.9 |

1.5 |

|

Производство напитков |

131.6 |

119.7 |

114.3 |

117.9 |

96.9 |

80.3 |

107.4 |

134.0 |

103.5 |

2.5 |

|

Производство табачных изделий |

111.9 |

76.6 |

157.1 |

119.6 |

136.5 |

149.1 |

123.5 |

118.7 |

103.5 |

5.0 |

|

Производство одежды |

112.3 |

136.4 |

89.8 |

107.8 |

116.1 |

116.8 |

116.4 |

134.2 |

140.8 |

4.4 |

|

Полиграфия, носители информации |

102.5 |

103.0 |

91.3 |

104.7 |

94.1 |

99.1 |

102.8 |

115.0 |

119.9 |

1.3 |

|

Химическая промышленность |

87.8 |

86.6 |

91.3 |

93.7 |

105.5 |

110.3 |

91.3 |

124.9 |

142.4 |

1.2 |

|

Фармацевтическая продукция |

118.7 |

101.1 |

130.3 |

129.9 |

110.0 |

125.1 |

106.0 |

116.2 |

102.3 |

3.5 |

|

Резиновые/ пластмассовые изделия |

102.0 |

121.1 |

102.9 |

92.5 |

123.1 |

90.9 |

107.2 |

117.3 |

118.4 |

2.0 |

|

Компьютеры, электроника, оптика |

116.0 |

106.9 |

101.1 |

103.4 |

99.8 |

96.1 |

127.5 |

112.5 |

140.1 |

2.5 |

|

Электрическое оборудование |

130.3 |

143.1 |

92.7 |

94.4 |

100.0 |

67.6 |

156.0 |

230.0 |

82.3 |

3.3 |

|

Мебель |

93.8 |

96.4 |

147.5 |

104.2 |

92.6 |

141.0 |

115.3 |

135.3 |

163.8 |

4.6 |

|

Ювелирные изделия |

115.1 |

113.0 |

107.4 |

115.0 |

54.8 |

161.0 |

197.7 |

135.7 |

131.7 |

5.0 |

В наихудшем состоянии находится химическая промышленность, просевшая в связи с закрытием завода "Наирит", а также связанное с ней производство резиновых и пластмассовых изделий, рост которых даже по сравнению с 2009 годом минимален. Больше всего я бы выделил рост производства ювелирных изделий, мебели и одежды, а также сигарет, которые выросли в 4 и более раз за последние годы.

3. Валовый внутренний продукт и экспорт

Точных данных о сырьевом секторе в ВВП Армении нет и не публиковалось. У меня также нет точных цифр, поэтому я могу лишь попробовать оценить. На основании уже рассчитанных данных, представим динамику доли сырьевой промышленности в ВВП и валовой добавленной стоимости Армении.

Таблица 3. Доля сырьевого сектора в ВВП и ВДС (ВВП по СНС-2008/ NACE 2)

|

Доля в валовой добавленной стоимости |

Доля в ВВП |

Доля сырья в обра-ботке |

|||||

|

Сырьевой сектор обрабатывающей промышленности |

Всего |

Горнорудная промышленность |

Сырьевой сектор обрабатывающей промышленности |

Всего |

|||

|

2012 |

3.0 |

3.2 |

6.2 |

2.7 |

2.9 |

5.6 |

30.4 |

|

2013 |

2.5 |

3.0 |

5.5 |

2.3 |

2.6 |

4.9 |

27.5 |

|

2014 |

2.4 |

2.9 |

5.3 |

2.1 |

2.6 |

4.7 |

26.6 |

|

2015 |

2.4 |

2.5 |

4.9 |

2.1 |

2.2 |

4.3 |

23.9 |

|

2016 |

2.9 |

2.4 |

5.3 |

2.6 |

2.2 |

4.8 |

21.1 |

|

2017 |

3.5 |

2.5 |

6.0 |

3.2 |

2.1 |

5.3 |

21.1 |

В валовой добавленной стоимости, генерируемой экономикой Армении, сырьевой сектор в 2017 году составил 6%, что заметно, но нельзя считать высоким показателем. Для сравнения с реально ресурсно зависимой экономикой приведу показатели Азербайджана, где в 2010-2018 гг. в среднем около 47% всей экономики составлял нефтяной сектор.

См. Экономические проблемы Азербайджана. Валовый внутренний продукт

Экспорт сырья занимает в экспорте Армении очень значительную часть. Минеральные продукты и результаты их первичной переработки армянская промышленность не в состоянии потребить, поэтому они идут практически исключительно на экспорт. В то же время, продукция большей части обрабатывающей промышленности, не говоря об энергетике, потребляется на месте. Поэтому, можно сказать, что сырьевой сектор ориентирован на экспорт, тогда как несырьевой сектор – на местное потребление.

Таблица 4. Динамика экспорта Армении в 2007-2018 гг., тыс. долл.

Как мы видим, в этом году сырьевой экспорт Армении достигнет миллиарда долларов. Несмотря на столь значительную величину, это, как уже сказано, не означает сырьевого характера экономики. К примеру, в 2017 году сырьевой экспорт Грузии составил 990 млн долл. или 6.53% ВВП. Сырьевой экспорт Армении в 2017 году составил 8.18% ВВП, что больше, чем в Грузии, но все равно вполне сопоставимо. Структуру экспорта Армении, на основании вышеприведенных категорий лучше представить графически.

График 2. Динамика структуры экспорта Армении в 2006-2018 гг. (в %)

По-прежнему, экспорт сырья и связанной с ним металлургии остается значительным и является самой большой категорией среди четырех вышеприведенных. Однако достигнув пика в 2013 году, с тех пор он постепенно сокращается и сейчас его доля в экспорте составляет 41.7%. Это не следует связывать с падением экспортных цен на сырьевые продукты, поскольку это падение началось во второй половине 2014 года, а снижение доли в экспорте началось с 2011 года. В первую очередь это произошло за счет опережающих темпов роста экспорта несырьевых отраслей. Среди самых заметных продуктов – коньяк, сигареты, а в последние годы – одежда. См. Экспорт из Армении: анализ. Динамика, сырьевой сектор и реэкспорт

Вместе с тем, в экспорте сырьевого сектора в последнее время преобладает руда, тогда как в прошлом – недрагоценные металлы.

Таблица 5. Сырьевой экспорт Армении в 2006-2018 гг., тыс. долл., его структура и динамика (%)

Сырьевой экспорт приводит к ряду негативных побочных следствий – пусть и в малых масштабах, но он вызывает «голландскую болезнь», которую в Армении провоцируют по большей степени трансферты из-за рубежа. Он капиталоемок, но не трудоемок, поэтому несмотря на большие объемы экспорта, он почти не создает рабочих мест. Месторождения быстро исчерпываются, взамен остается выжженная земля, хвостохранилища, которые регулярно прорывает. Ущерб природе от этой деятельности, в особенности в той форме, в которой она производится, колоссален. Однако до сих пор никаких экологических требований государство компаниям, занятым в этой сфере не предъявляло. Министерство охраны природы в Армении до сих пор практически не функционировало, о чем даже свидетельствовал его внешний вид, ограничиваясь лишь вовлечением в коррупционную деятельность.

Налоги на горнодобычу очень низкие, поскольку в отличие от многих других стран, в Армении нет отдельного налогового поля для разработки недр. Ну и наконец, учитывая, что практически все компании, занимающиеся разработкой карьеров и добычей полезных ископаемых иностранные, прибыль вывозится за рубеж. Однако сам потенциал сферы сильно переоценен и поэтому в Армении существует гипертрофированное восприятие реального потенциала сферы, когда предполагается, что молибден мог бы давать стране многие миллиарды долларов ежегодно. В действительности, эта сфера никогда не перешагнет 7% ВВП, но по всей видимости, и в ближайшие годы ее перспективы не выглядят радужными, учитывая общественное мнение и позицию нового правительства.

0

0

0

0

0

0

0

0

0

0

0

0